Самострахование в транспорте: когда «игра стоит свеч»?

Если хотите услышать, каким запасом нецензурных слов владеют акционеры транспортных компаний, заведите разговор на тему о стоимости страховых услуг. Например, за стандартный пакет ОСАГО литовские перевозчики платят примерно 3000 евро, в то время как в соседних странах этот продукт стоит, по меньшей мере, в два раза дешевле. Положение в области страхования Каско несколько лучше, но не настолько, чтобы на последнем конгрессе «Linava» не обсуждался вопрос о возрождении бывшей когда-то страховой компании «Lindra». Тем не менее, есть альтернатива, о которой перевозчики, скорее всего, знают немного. Это самострахование. Как работает эта система, и в каких случаях целесообразно открывать такие фонды?

Немного истории

Историки, интересующиеся историей возникновения страхования, утверждают, что страховая система (так, как мы её понимаем в наше время) начала формироваться в раннем средневековье, однако, её зарождение началось гораздо раньше. «Родиной» страховой системы считается Китай. Примерно 6000-5000 лет тому назад купцы древнего Китая переправляли свои товары вплавь по водянистым рекам. Естественно, при такой транспортировке у них бывали потери, поэтому пытаясь найти выход, китайские купцы объединялись в своеобразные союзы. Если какой-то член союза претерпевал неудачу, его убытки покрывали все члены общими силами.

Страховые фонды появились гораздо позже – во времена Римской империи. Первые страховые фонды появились в морском транспорте. Со временем эта форма взаимопомощи обрела более универсальный характер, и стала распространяться не только на имущественные отношения, но и на страхование жизни. В древние времена страхователями и страховщиками были одни и те же лица, т.е. страхование не было объектом получения прибыли.

«Классическое» страхование появилось в средние века. Практика коммерческого страхования по схеме «взнос – страховой случай – выплата» зародилась в Италии (в республиках Венеции, Флоренции и Генуи) примерно в 1250 году. Примерно до XVII века в Европе господствовали морские перевозки. В то время морская торговля была неизбежно связана с риском пиратских нападений или стихийных бедствий. Те, кто занимался страхованием судов и грузов, убедились, что эта деятельность может принести довольно неплохой доход. В крупных европейских портах стали появляться коммерческие страховые фирмы.

Одновременно с промышленной революцией, которая охватила Европу в XVIII-XIX веках, начали появляться новые виды страхования. Рост числа наёмных рабочих неизбежно сопровождался ростом числа смертей или потери трудоспособности, поэтому в это время появился такой вид страхования, как страхование жизни. Это период также отличался стремительным ростом числа страховых компаний и их объединений в крупные союзы. Технический прогресс привёл к расширению объёма производства и торговли, а это, в свою очередь, усилило значение транспорта и страховых услуг.

На третьем этапе своего развития (в XIX-XX веках) страховая деятельность заняла значительное место в экономических системах Европы и Америки. В это время появились крупные страховые концерны, а страховая деятельность начала приобретать определённую специализацию.

Поиски рационального начала

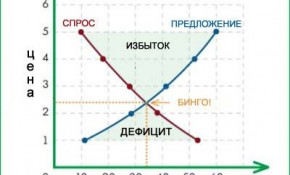

В настоящее время страховая деятельность находится под очень строгим государственным и правовым контролем. К счастью, в рамках строгих правил осталось место для такой деятельности, как самострахование. В широком смысле слова самострахование – это формирование специального резервного фонда и покрытие ущерба за счёт собственного оборотного имущества предприятия. Те компании, которые хотят отказаться от «классических» услуг страховых компаний, переводят в такие фонды не менее 1/20 доли чистой прибыли до тех пор, пока накопленные средства и эмиссионный доход не достигают 1/10 доли уставного капитала. Подобные резервы позволяют продолжить выполнение обязательств в отношении деловых партнёров даже в том случае, если компании сталкиваются с непредвиденными обстоятельствами. Кроме того, такие фонды позволяют экономить средства, которые в других случаях были бы направлены в страховые компании.

Как систему самострахования можно применить в транспортном бизнесе? Эгидиюс Черняускас, независимый эксперт по урегулированию страхового ущерба, говорит, что математика довольно проста.

«Страхование Каско, приобретаемое для коммерческого транспорта, стоит примерно 0,9-1 проц. от стоимости тягача с полуприцепом. В отдельных случаях, если на протяжении продолжительного времени перевозчик демонстрирует безупречные показатели потерь, не попадает в инциденты на дорогах или застраховывает исключительно большое количество транспортных средств, страховой взнос может быть 0,5-0,6 проц. от стоимости транспортного состава. Но это скорее исключение, чем правило. Таким образом, если в парке транспортной компании имеется 100 транспортных составов, то годовой страховой взнос такой компании составляет примерно 100 000 евро, т.е. столько, сколько стоит один транспортный состав. Если из года в год компания работает без какого-то значительного ущерба, или если она эксплуатирует более 100 транспортных составов, возникает вопрос, насколько в финансовом плане целесообразно работать на таких условиях. Если в течение нескольких лет откладывать определённую сумму в резервный фонд, то подготовиться к любым непредвиденным обстоятельствам можно ничуть не хуже, чем с помощью страховых взносов. Единственный вопрос – как к подобной инициативе отнесутся лизинговые компании и банки, предоставляющие финансирование для приобретения транспортных средств. Насколько я знаю, согласовать эти моменты не так-то просто, но я уверен, что решение есть», – говорит Э. Черняускас.

Правда, эта схема самострахования возможна только для владельцев полисов Каско – механизм ОСАГО регулируется другими, гораздо более строгими правилами.

Риск остаётся

По мнению собеседника CargoNews.lt, за счёт фонда самострахования можно сэкономить, по меньшей мере, такую сумму, которая равна административным расходам страховой компании. Однако, в данном случае есть одно «но» – если в течение короткого периода времени перевозчик утратит несколько транспортных средств или потерпит более высокий, чем среднестатистический ущерб, накопленных в резервном фонде средств может не хватить, и тогда транспортная компания окажется в очень затруднительном финансовом положении.

«Конечно, когда речь идёт о такой форме страхования, можно рассматривать определённые возможности перестрахования. Я имею ввиду „продажу риска“, связанного с полным уничтожением транспортного средства, страховой компании. Теоретически обо всём можно договориться в ходе переговоров со страховщиками, но как это работает на практике, пока никто не знает», – говорит эксперт.

С мнением Э. Черняускаса согласился и руководитель компании «Transekspedicija» Видмантас Пяледа. Он сказал, что если бы в своё время компания решилась на создание такого фонда, то «дивиденды» такой смелости могли выразиться в сумме стоимости нескольких новых тягачей «Mercedes Benz» или «Volvo».

«От такого решения нас остановила боязнь того, что деятельность компании мог бы парализовать, например, пожар на транспортной площадке, или что-то подобное, из-за чего бы мы не могли продолжать свою работу. Поэтому мы решили пойти по консервативному пути. Любые беды мы стараемся предупреждать», – говорит В. Пяледа.

Насколько редакции известно, фонд самострахования вот уже некоторое время действует в одной из крупнейших литовских транспортных компаний «Girteka Logistics». К сожалению, на просьбу редакции прокомментировать некоторые элементарные моменты, касающиеся функционирования такой системы, Кристиан Каас Мортенсен, представитель компании по связам с общественностью, ограничился ответом, что «Girteka Logistics», как одна из ведущих европейских транспортных компаний, работает с профессионалами высокого уровня, и тема о страховании – «это не та тема, которую компании хотелось бы обсуждать с представителями СМИ».

Мнение «против»

В свою очередь адвокат Реда Алексинайте к рассуждениям о самостраховании отнеслась довольно критически и обратила внимание на тот факт, что в ходе развития рынка страховых услуг подобные вопросы – пытаться собственными силами накапливать резервы на случай непредвиденных обстоятельств или кооперироваться с коллегами – возникали неоднократно.

«Преимущество объединения во временные союзы для покрытия ущербов известны ещё с тех времён, когда купеческие караваны подвергались различным нападениям. Всем торговцам было известно, что покрывать ущерб общими силами гораздо легче, чем в одиночку. Купцы заключали соглашения о том, что ущерб, понесённый вследствие стихийных бедствий или грабительских нападений, они будут покрывать совместно. Вначале никаких взносов не было – члены союзов собирали определённую сумму для покрытия ущерба после какого-то происшествия. Позднее этот принцип трансформировался в формирование страховых фондов, когда за счёт взносов началось накопление большего количества средств для покрытия возможных ущербов. Иными словами, люди давно поняли, что коллективное покрытие ущерба помогает разделить финансовое бремя и обеспечить продолжительность той или иной деятельности. На мой взгляд, решение полностью отказаться от услуг страховщиков и накапливать фонд внутри компании связано именно с теми рисками, от которых предприниматели во все времена старались застраховаться. Это похоже на своего рода „самодеятельность“, от которой может стать очень грустно, если у компании не будет прибыли. Поэтому не случайно решение не страховаться, а накапливать собственные фонды у некоторых институций вызывает серьёзные сомнения. Такая деятельность чётко нерегламентирована, нет точного определения тех видов обязательного страхования (например, ОСАГО), без которых могут грозить административные наказания или другие установленные законодательством последствия (возмещение ущерба в форме регрессного требования и т.д.)», – говорит Р. Алексинайте.

С другой стороны, адвокат согласилась, что в тех случаях, когда по закону страховаться необязательно (это относиться к страхованию Каско, страхованию гражданской ответственности перевозчика и т.д.), компании вправе выбирать – заключать страховые договоры и платить страховые взносы за то, что страховщик возьмёт на себя определённую долю риска, или покрывать ущерб за счёт собственных средств. Безусловно, в случае страховых договоров с большим количеством исключений – широким списком нестраховых случаев, крупными суммами франшизы и т.п. – застрахованному лицу придётся покрывать часть ущерба на свои средства. Поэтому очень важно вникнуть в суть договора. Если этого не сделать, то вместо страхового полиса можно купить «кота в мешке».

Комментарии

На данный момент комментариев нет

Ваш комментарий

Для того, чтобы оставить комментарий, подключитесь

или зарегистрироваться.